Consejos para no caer en estafas bancarias y qué hacer si ya fuiste víctima de una

- Los accesos indebidos a cuentas de home banking crecieron un 3000% entre 2019 y 2020 en el país, según la Unidad Fiscal Especializada en Ciberdelincuencia (UFECI).

- Los delincuentes utilizaron diferentes metodologías para engañar a los usuarios, vaciar las cuentas y pedir préstamos pre aprobados.

- Los especialistas recomiendan denunciar en comisarías, en Defensa del Consumidor o en la UFECI. Cuáles fueron las últimas medidas del Banco Central para evitar que los fraudes sigan aumentando.

Las estafas bancarias crecieron un 3000% entre 2019 y 2020 en el país, según la Unidad Fiscal Especializada en Ciberdelincuencia (UFECI), que depende del Ministerio Público Fiscal. Fueron de distinto tipo pero la mayoría con un mismo fin: vaciar las cuentas bancarias y pedir un préstamo pre aprobado dentro de las mismas cuentas, y transferir todos esos fondos a cuentas de terceros.

Las estafas bancarias

Las formas de estafas cambiaron con el correr del tiempo. Durante la pandemia, los delincuentes crearon páginas falsas en redes sociales a las que acudieron clientes que esperaban una respuesta de su institución financiera. Entonces, les pedían que hicieran un trámite en el cajero automático (ir a gestión de la banca móvil, definir una clave de 6 dígitos y enviarles el código que aparecía en el comprobante), que en rigor les habilitaba a los estafadores a acceder al home banking.

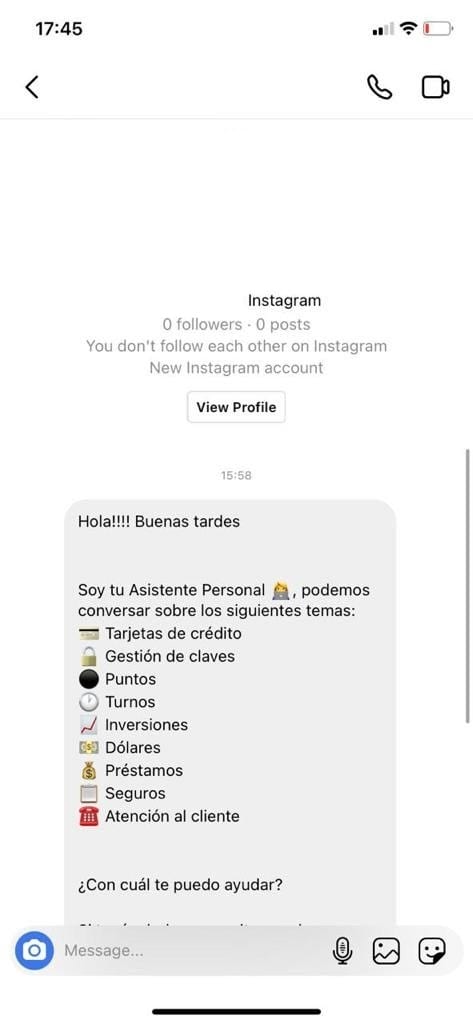

El anzuelo también funcionó cuando los clientes directamente se quejaban en redes sociales de la falta de atención bancaria, cuya metodología cambió durante la pandemia: para hacer algunos trámites fue necesario sacar turno para ir a la sucursal, entre otras modificaciones. Al detectar una queja por demoras o falta de servicio, los delincuentes abordaban por mensaje privado a las víctimas con el mismo discurso que los bancos. Este fue un ejemplo:

Otra forma de engaño fue para aquellos que publicaron artículos a la venta en sitios como Marketplace de Facebook. Allí, al vender un producto, un interesado avisaba que lo iba a comprar. Al supuestamente transferir el dinero, le enviaban un comprobante de una suma con un cero demás. Por ejemplo: si un cochecito de bebé costaba $10 mil, el recibo era por $100 mil. Los estafadores se hacían pasar por el banco del vendedor para confirmar que querían devolver la suma y le pedían datos o gestiones para poder hacerlo; en rigor, buscaban ingresar a la cuenta del home banking.

La última modalidad que apareció fue la de los débitos por DebIn (débito inmediato). Se trata de un medio de pago online que genera automáticamente un débito en la cuenta de la persona que lo recibe, que puede aceptarlo o rechazarlo. Si lo acepta, el dinero no ingresará a su cuenta sino que será transferido para que lo reciba quien solicitó el DebIn.

Lo que sucedió en este caso es que los delincuentes, en vez de un crédito, generaban un débito por este mecanismo; engañaban a los receptores, avisándoles que les iban a depositar un dinero, cuando hacían exactamente lo contrario. Al no estar al tanto de cómo funciona esta metodología, los estafados aceptaban la operación creyendo que obtendrían el dinero cuando en realidad lo perdían.

Faltó educación

“El desafío para incrementar la seguridad en las cuentas bancarias tiene que ver con generar más concientización, algo que estuvo relegado mucho tiempo por una cuestión de imagen, para no generar miedo en los usuarios, y además porque los números eran bajos respecto a lo que está pasando ahora”, señaló a Chequeado Horacio Azzolin, fiscal de la UFECI.

Según Azzolin, las instituciones podrían hacer más para evitar este tipo de estafas y recomendó algunas iniciativas posibles: “Incrementar sus propias medidas de seguridad, generando alarmas, matrices de seguridad, aunque la contrapartida de eso es ralentizar las operaciones, que creo que es el temor de los bancos y que por eso no lo implementaron. Con una buena matriz de riesgo, pueden evitar algunas operaciones y minimizar el daño”.

Como se dijo, las denuncias crecieron alrededor del 3000% entre 2019 y 2020 en la UFECI, pero no es el único lugar posible donde se puede denunciar.

En caso de que el delito se haya cometido, Daniel Monastersky, abogado especialista en Delitos Informáticos y director del Centro de Estudios en Ciberseguridad de la Universidad del CEMA, explicó a este medio que la denuncia se puede hacer también en una comisaría por el acceso indebido a un sistema informático. Y después, para avanzar con la denuncia, aportar las pruebas.

“En [la Dirección de] Defensa del Consumidor también se puede hacer un reclamo para pedir una mediación con el banco”, señaló. Por otra parte, remarcó la importancia de las medidas cautelares, “para que se retrotraiga todo el dinero que le sacaron a la persona, esperando la definición más de fondo”.

Las últimas medidas del Banco Central

En este contexto, durante este mes el Banco Central de la República Argentina (BCRA) dispuso algunas medidas para evitar que los fraudes sigan creciendo. El 1 de julio último, el BCRA decidió que las entidades bancarias deben verificar la identidad de las personas que solicitan créditos pre aprobados a través de canales electrónicos e incluso no otorgarlos inmediatamente sino dejarlos disponibles recién a las 48 horas.

“Una vez verificada la identidad de la persona usuaria, la entidad deberá comunicarle -a través de todos los puntos de contacto disponibles- que el crédito se encuentra aprobado y que, de no mediar objeciones, el monto será acreditado en su cuenta a partir de las 48 horas hábiles siguientes. El citado plazo de acreditación podrá ser reducido en el caso de recibirse la conformidad del usuario de servicios financieros de manera fehaciente”, explica la comunicación.

Por su parte, para frenar los engaños con DebIn, el Central publicó una resolución (la A7326) en la que pide a las instituciones bancarias mayores especificaciones para que los clientes sepan bien qué es y cómo funciona esta modalidad, que está disponible desde hace 4 años. Por ello, solicitan a las compañías que pongan un mensaje aclaratorio que diga: “Al aceptar esta transacción SE EXTRAERÁN FONDOS DE SU CUENTA por el monto indicado, los que serán remitidos a quien mandó la orden de extracción”.

Cómo evitar caer en estafas

Los bancos advierten que nunca un empleado de la entidad bancaria puede pedirte estos datos:

- Nombre de usuario.

- Contraseña de homebanking o cajero automático.

- Número de token de seguridad.

- Transferencias de efectivo a cambio de un beneficio.

La entidad bancaria tampoco solicita por mail, SMS, WhatsApp, teléfono o por redes sociales este tipo de datos:

- Claves bancarias.

- Número de tarjeta de crédito.

- Token de seguridad.

- Tarjeta de coordenadas.

- Número de cuenta bancaria CBU o Alias.

La Defensoría del Pueblo de la Nación, basada en recomendaciones del Banco Central, en tanto, señala otras advertencias:

- Si se recibe un aviso sobre un supuesto error al realizar una transferencia bancaria, no se debe responder a estos mensajes. Ante cualquier duda, se debe comunicar telefónicamente con el banco.

- Nunca se debe acudir a un cajero automático, abrir la app o acceder al home banking cuando se recibe una llamada supuestamente proveniente de la entidad bancaria. El cliente debe ser el que origina la llamada.

- Utilizar contraseñas fuertes, mezclando mayúsculas, minúsculas y números. Tienen que ser fáciles de recordar pero difíciles de adivinar por otras personas. No usar la misma clave para distintas aplicaciones, cuentas, plataformas o sitios.

- No usar equipos públicos o de terceras personas para acceder a aplicaciones, redes sociales o cuentas personales.

- No usar redes de wi-fi públicas para acceder a sitios que requieran contraseñas.

- Mantener actualizado el navegador, el sistema operativo de los equipos y las aplicaciones (se recomienda eliminar las que no se utilizan).

- Siempre se debe tomar un minuto antes de actuar. Quienes realizan este tipo de estafas apelan a las emociones, descuidos y urgencias.

La UFECI también recomienda a los usuarios: no brindar datos personales ni bancarios a supuestos representantes del banco, no realizar transferencias ni otras operaciones a cambio de futuros beneficios e informar al banco si se realizan contactos desde un canal no oficial.

Para denuncias en la Unidad Fiscal, se lo puede hacer por teléfono al (+54 11) 5071-0040 / 0041 o por correo electrónico a [email protected]

Si querés saber cuáles son las estafas más frecuentes a las que tenés que estar atento, qué hacer si sos una víctima y cómo podés evitarlas, entrá a este especial que elaboramos desde Chequeado.

El Podcast de Chequeado es un programa diario donde contamos historias con datos. Podés suscribirte en Spotify, Apple Podcasts o Google Podcasts.

Fecha de publicación original: 21/07/2021

Comentarios

Valoramos mucho la opinión de nuestra comunidad de lectores y siempre estamos a favor del debate y del intercambio. Por eso es importante para nosotros generar un espacio de respeto y cuidado, por lo que por favor tené en cuenta que no publicaremos comentarios con insultos, agresiones o mensajes de odio, desinformaciones que pudieran resultar peligrosas para otros, información personal, o promoción o venta de productos.

Muchas gracias