En medio del debate, cuatro datos clave para entender el impuesto a las Ganancias

El Senado de la Nación podría tratar en los próximos días la media sanción del proyecto opositor que modifica el impuesto a las Ganancias y que, según el titular de la AFIP, Alberto Abad, tendría un costo de $130 mil millones. Se trata de un tributo coparticipable, cuya distribución queda en un 51% para la Nación y en un 49% para las provincias. Pero, ¿de qué hablamos cuando hablamos del impuesto a las Ganancias?

1- ¿Cómo se llegó hasta acá y qué propone el proyecto opositor que tiene media sanción?

A fines de noviembre, el Poder Ejecutivo Nacional convocó a sesiones extraordinarias del Congreso para que se tratara un proyecto de ley propio que modificaba el impuesto a las Ganancias. A pesar de que la propuesta obtuvo mayoría en la Comisión de Presupuesto, la oposición (Frente Renovador, Bloque Justicialista y Frente para la Victoria) logró imponer su propuesta en el recinto y la Cámara de Diputados de la Nación la aprobó con 140 votos a favor.

El proyecto que obtuvo media sanción establece, entre sus puntos principales, un nuevo mínimo no imponible (es decir, el umbral a partir del cual se paga el impuesto) de $34.500 brutos para los solteros sin hijos y de $44 mil brutos para los casados con dos hijos; genera escalas que van del 5 al 35%; restablece las retenciones a la minería y el impuesto a los dividendos, que habían sido eliminados durante la gestión Macri; y crea otros impuestos, ya que grava a los plazos fijos, las letras Lebac, las apuestas online, las máquinas tragamonedas, los inmuebles improductivos y las ganancias por el dólar futuro, entre otros.

2- ¿Cuál es el porcentaje que se paga por Ganancias y qué pasa en otros países?

En la Argentina, actualmente las personas alcanzadas por el impuesto pagan entre un 9% y un 35% de su salario una vez realizadas las deducciones correspondientes. En el caso del porcentaje más bajo, se encuentra por debajo del promedio regional (10,2%), mientras que la escala más elevada se ubica sólo por debajo de Chile (40%) y por encima del promedio (26,4%). Los datos surgen de un estudio de los economistas de la CEPAL Juan Pablo Jiménez y Andrea Podestá que realizaron para el blog Alquimias Económicas.

Aún así, estos autores señalan que la región tiene una “baja recaudación del impuesto a la renta personal” (es decir, impuesto a los ingresos) y comparan: “Las tasas marginales máximas de este tributo llegaron, en 2014, al 45% para el promedio de países pertenecientes a la Eurozona o al 39,4% si se considera el promedio de 28 países de la Unión Europea”.

3- ¿El mínimo no imponible es bajo o alto?

En febrero de 2016, el presidente Macri modificó el mínimo no imponible –que quedó en $18.880 netos para un soltero sin hijos y en $25 mil netos para los casados con dos hijos- y dejó sin efecto la medida de Cristina Fernández de Kirchner por la cual las personas que cobraban menos de $15.000 brutos mensuales antes de agosto de 2013 no estaban alcanzadas por el impuesto, más allá de que en la actualidad tuvieran sueldos mayores a ese monto.

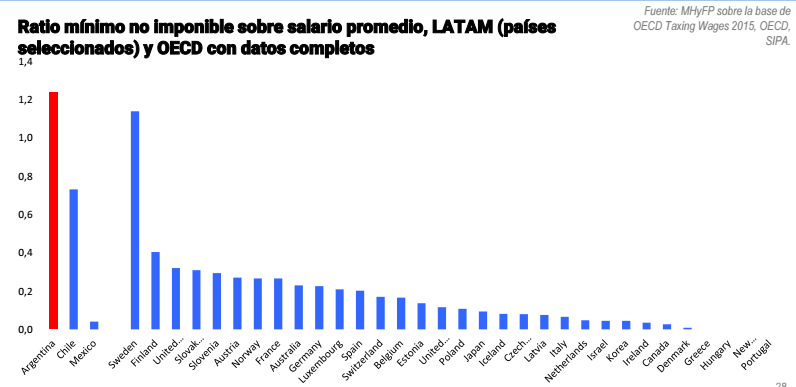

De acuerdo con un informe elaborado por el Ministerio de Hacienda y Finanzas de la Nación, el mínimo no imponible de la Argentina es alto: en relación al salario promedio es mayor al de los otros países de la región y de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), que nuclea a los países más avanzados. En relación al salario mínimo de cada país, sólo es superado por Colombia, y en relación al poder de compra queda detrás de Suecia y Colombia.

El mínimo no imponible incluido en el texto aprobado en Diputados “pasaría a ser uno de los más altos de la región y más aún de los países avanzados”, respondió a Chequeado el economista especializado en temas tributarios Darío Rossignolo. Que el mínimo no imponible sea más alto implica que menos personas deberán pagar este impuesto.

4- ¿Cuántos trabajadores están alcanzados por el impuesto? ¿Son muchos o pocos?

Según los últimos datos disponibles que presentó el Ministerio de Hacienda en su informe, están alcanzados por Ganancias 1,7 millones de personas, entre trabajadores en relación de dependencia y autónomos. “En la región el alcance del impuesto es bajo, aunque teniendo en cuenta que en la Argentina lo pagan alrededor del 10% de los asalariados es un número bajísimo en el contexto mundial”, advirtió Rossignolo.

En la misma línea, la consultora Federico Muñoz y asociados realizó un informe en el que resaltó que “el impuesto a las ganancias personales suele ser la base de los sistemas tributarios de los países más desarrollados y modernos. En la OCDE recauda un promedio de 8,7% del PBI (con picos superiores al 12% del PBI en los países escandinavos)”, mientras que en la Argentina, “aun cuando creció sustancialmente en la última década”, para “2015 (año récord), recaudó 3,2%”.

Según el documento, el problema con Ganancias es la falta de actualización de las escalas, es decir, de los montos a partir de los cuales una persona pasaba de pagar un cierto porcentaje de su sueldo a uno mayor. Esto “hizo que casi todos los contribuyentes (aun aquellos con ingresos cercanos al mínimo no imponible) terminaran tributando con una alícuota elevada”, describe Muñoz.

En este sentido, Rossignolo concluyó a Chequeado que en la actualidad “el último tramo, el del 35%, concentra la mayor proporción de contribuyentes (alrededor del 60%)”.

Fecha de publicación original: 14/12/2016

Comentarios

Valoramos mucho la opinión de nuestra comunidad de lectores y siempre estamos a favor del debate y del intercambio. Por eso es importante para nosotros generar un espacio de respeto y cuidado, por lo que por favor tené en cuenta que no publicaremos comentarios con insultos, agresiones o mensajes de odio, desinformaciones que pudieran resultar peligrosas para otros, información personal, o promoción o venta de productos.

Muchas gracias