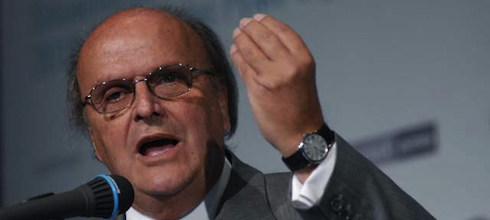

De Mendiguren: “Hoy paga lo mismo [de impuesto a las Ganancias] quien gana $5 millones por año que el que gana 250 mil”

El diputado nacional José Ignacio De Mendiguren (Frente Renovador) se refirió al proyecto de modificación del impuesto a las Ganancias, que la oposición espera se trate en el Congreso antes de fin de año. “Hoy paga lo mismo, un 35%, quien gana $5 millones por año que el que gana 250 mil”, aseguró el ex ministro de Producción durante la Presidencia de Eduardo Duhalde en el programa “Wake Up” en FM Delta.

Ante la consulta de Chequeado, el equipo de Comunicación del diputado sostuvo que para su afirmación se basó en información provista por el Ministerio de Hacienda y Finanzas Públicas y notas periodísticas.

El impuesto a las Ganancias tiene una alícuota organizada en una escala de siete tramos. La tasa mínima es del 9% y la máxima del 35% de la ganancia neta sujeta a impuesto, que incluye las deducciones personales. El primer escalón de esta escala incluye a los sueldos de hasta $10 mil de ganancia neta imponible, y el último a partir de $120 mil en adelante.

De esta manera, quien gana $5 millones de pesos brutos en el año tiene ingresos promedios mensuales de alrededor de $380 mil, incluido el aguinaldo. Es por eso que se ubica en el último tramo de la escala, y tiene que pagar un promedio anual de $28.500 más el 35% del excedente de 120 mil de su ganancia sujeta al impuesto.

Por su parte, quien gana $250 mil brutos anuales recibe ingresos de aproximadamente $19 mil mensuales, es decir, $15.800 netos y no paga Ganancias. Aún contemplando que los $250 mil son en mano y no brutos, la alícuota a pagar sería del 9% y no del 35 por ciento. En ambos casos, se trata de una comparación de una persona soltera sin hijos.

La declaración de De Mendiguren por ende es incorrecta, porque quienes ganan $5 millones y $250 mil brutos anuales se encuentran en situaciones diferentes: en el primer caso, pagan el porcentaje más alto del tributo; y, en el segundo, quedan eximidos o pagan el porcentaje más bajo.

El estado actual del impuesto a las Ganancias, sin embargo, es por estos días nuevamente materia de debate.

En febrero último, el Poder Ejecutivo Nacional modificó por decreto el mínimo no imponible del tributo y derogó un decreto anterior, firmado por la ex presidenta Cristina Fernández de Kirchner en 2013, que establecía que los trabajadores que en ese momento percibían un sueldo bruto menor o igual a $15 mil estaban exentos de contribuir al impuesto.

“Los cambios de 2013 fueron un parche que lo único que crearon fueron más diferencias hacia adentro del impuesto. Para finales del año pasado dos personas con mismo sueldo podían pagar valores muy disímiles de impuesto a las Ganancias -o hasta no pagar uno y otro sí- dependiendo básicamente de cuál era su sueldo entre enero y agosto 2013”, explicó a Chequeado Ariel Setton, economista de la Universidad de Buenos Aires (UBA) y miembro del Plan Fénix, y agregó: “Este año lo que se hizo fue igualar las condiciones entre todos los contribuyentes, pero también que se amplíe la base de contribuyentes cuando la promesa de campaña era todo lo contrario” (ver este chequeo).

Además, según señalan los expertos, la estructura del impuesto hoy favorece a que quienes pagan el tributo se concentren en los últimos tramos de la escala.

Mariano Barrera, investigador del Centro CIFRA de la CTA, señaló a este medio que “con el actual esquema, es muy fácil pasar de una escala a la otra. Para los primeros tres tramos, con $769 pesos mensuales más se pasa a la escala siguiente y, por ende, se paga una alícuota más alta”.

Por su parte, el economista especializado en tributos Darío Rossignolo señaló a Chequeado que “el último tramo concentra la mayor proporción de contribuyentes (alrededor del 60%), porque los tramos no se actualizaron por inflación y los ingresos aumentaron, con lo cual alcanza a más contribuyentes”.

El ministro del Interior, Rogelio Frigerio, anticipó en conferencia de prensa el martes último que enviarán al Congreso antes de fin de año un proyecto para reformar el impuesto a las Ganancias “en línea con lo que venimos trabajando y hablando con los gobernadores estos últimos meses”. Sin embargo, aunque ya confirmó que se debatirá en sesiones extraordinarias, lo más probable es que no se apruebe este año “porque no van a dar los tiempos”, adelantó.

Corrección 21/11: en esta nota se confundían los tramos de las escalas anuales con valores mensuales. Ese error ya fue subsanado.

Fecha de publicación original: 21/11/2016

Comentarios

Valoramos mucho la opinión de nuestra comunidad de lectores y siempre estamos a favor del debate y del intercambio. Por eso es importante para nosotros generar un espacio de respeto y cuidado, por lo que por favor tené en cuenta que no publicaremos comentarios con insultos, agresiones o mensajes de odio, desinformaciones que pudieran resultar peligrosas para otros, información personal, o promoción o venta de productos.

Muchas gracias