¿La Argentina se desendeudó o no durante el kirchnerismo?

En medio de las negociaciones entre el Estado argentino y los fondos buitre, luego del fallo del juez norteamericano Thomas Griesa que ordena pagar el 100% del valor de sus bonos más los intereses, el programa Periodismo para Todos (PPT), que conduce el periodista Jorge Lanata, emitió un informe cuya principal conclusión fue que el endeudamiento del país había aumentado durante la última década. Para sostenerlo, enfatizó que la deuda pública argentina en números absolutos pasó de US$ 178 mil millones en 2003 a US$ 250 mil millones en 2014.

Estos datos contradicen el discurso del oficialismo, que sostiene que la Argentina se desendeudó en los más de diez años de kirchnerismo en el poder. A diferencia del informe de PPT, el Gobierno toma el porcentaje de la Deuda en el PBI para sostener su argumento: era de 139,5% en 2003 y en 2013 (último dato oficial disponible), de 45,6 por ciento.

Tras la polémica que generan estas cifras, surge la pregunta: ¿la Argentina se desendeudó o no durante este período? Estos son los resultados que arroja nuestra investigación:

¿El dato del total de deuda demuestra el endeudamiento o desendeudamiento de un país?

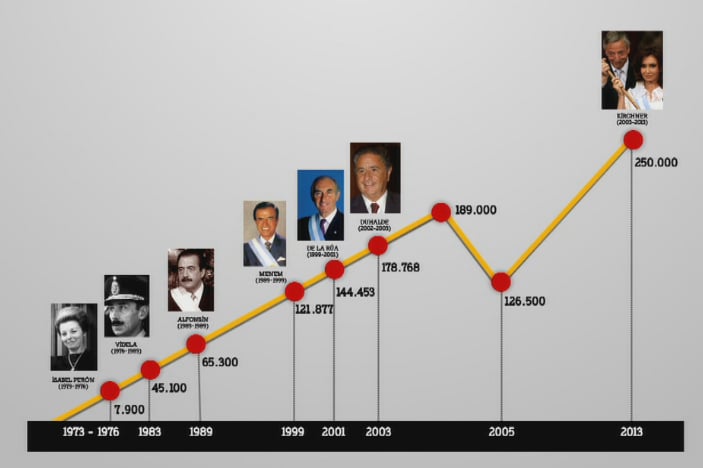

Lanata, durante su programa, mostró un gráfico que contiene la evolución del stock de deuda pública (la deuda total en términos absolutos) desde 1973 en adelante. Se puede ver que este indicador creció desde la asunción de Isabel Martínez de Perón, pasando por la dictadura militar, hasta 2004 (momento previo a que el gobierno de Néstor Kirchner efectuara el primer canje), decreció entre ese año y el siguiente, y luego no dejó de aumentar hasta 2013.

Las estadísticas que se mostraron en PPT son similares (aunque no coinciden totalmente) a las que publica el Ministerio de Economía de la Nación en sus informes anuales de deuda pública (ver datos). El dato de 2013 que se puede ver, sin embargo, difiere del último informe publicado por la Oficina Nacional de Crédito Público, donde se informa que la deuda pública al 30/09/2013 ascendía a US$ 201 mil millones de dólares y no a los 250 mil millones de dólares indicados en el gráfico.

Es que el número de 2013 de la imagen incluye -por lo menos- el reciente pago con bonos a Repsol, el arreglo con el Club de París y los US$ 15 mil millones que se deberían pagar si la Argentina acata el fallo Griesa y los demás holdouts inician demandas similares. Otras fuentes, como las consultoras privadas Econométrica y Finsoport, estiman la deuda pública total en US$ 223 mil millones y US$ 232 mil millones, respectivamente.

De todas maneras, existe consenso entre los economistas de diversas vertientes en que, al hablar de endeudamiento o desendeudamiento de un país, “el indicador usado internacionalmente es Deuda/PBI, y generalmente siempre se toma la deuda bruta que incluye la deuda intrasector público”, señaló a Chequeado Jorge Remes Lenicov, ex ministro de Economía de la Nación durante la presidencia de Eduardo Duhalde. Esto se debe a que el mismo hace alusión al peso de la deuda sobre una economía nacional y la capacidad de pago que se tiene para cancelar ese pasivo.

Ariel Setton, economista de la Universidad de Buenos Aires (UBA) y miembro del Plan Fénix, coincidió: “El (des) endeudamiento de un país no debe medirse como stock de deuda. El stock es un indicador absoluto que nada dice, si no se compara de manera relativa. El indicador relativo más utilizado para el stock es el de Deuda/PBI aunque también se mide Deuda externa en poder de privados/PBI”.

Sobre la conveniencia de utilizar esta relación para medir el concepto de “endeudamiento” de una Nación también coinciden economistas como Eduardo Levy Yeyati (CIPPEC), Miguel Bein (Estudio Bein & Asociados) y Federico Sturzenneger (ex presidente del Banco Ciudad y diputado del PRO), entre otros.

Si utilizamos el ratio Deuda/PBI, ¿qué pasó desde principios de la década en adelante?

La relación entre deuda y PBI era de 37,6% en 1998 (último año de crecimiento de la convertibilidad), 53,7% en 2001, 73,3% en 2005 (año en el que se produjo el primer canje), 45,3% en 2010 (año del segundo canje) y de 45,6% a septiembre de 2013 (último dato oficial). Las estimaciones privadas sobre 2014 varían desde un 47% a un 63 por ciento, dependiendo de la fuente (ver datos).

* Dato hasta el 30-09-2013.

** Calculado por Econométrica. El ratio Deuda/PBI es en base al PBI base 2004.

*** Calculado por Finsoport. El ratio Deuda/PBI es en base al PBI base 1993.

La Argentina, en conclusión, desde 2004 “experimentó un desendeudamiento que es evidente y notorio”, expresó Ramiro Castiñeira, economista de la UBA y miembro de Econométrica, que se explica por “las renegociaciones de deuda de 2005 y 2010, la estatización de las AFJP y el pago de la deuda con reservas, aun cuando se emitan títulos por US$ 15.000 millones para acatar el fallo del juez Griesa”.

Martín Tetaz, economista y profesor de la Universidad Nacional de la Plata (UNLP), realizó un cálculo propio utilizando “el PBI en dólares de Paridad de Poder de Compra, para evitar la ilusión del desendeudamiento artificial por sobrevaluación de la moneda (atraso cambiario)”. Además, le descontó a la deuda pública total las acreencias del Tesoro contra provincias y sistema financiero, y “los cerca de US$ 22.000 millones que ‘ahorró’ el Estado por hacer ‘trampa’ en el ajuste por CER de los bonos (el CER se calcula a partir de la inflación del INDEC)”.

La “Argentina -concluye el post de Tetaz con datos hasta 2012- bajó ligeramente el peso de su deuda en el PBI, aunque todavía no recuperó los niveles de ‘holgura’ que tenía en 1998”.

Remes Lenicov agregó que, además del ratio Deuda/PBI, “también es importante la relación entre stock y reservas para saber la capacidad de pago del país”. El indicador Deuda en moneda extranjera/Reservas Internacionales también registró una disminución entre 2004 y 2010, para luego comenzar a aumentar significativamente a partir de 2012 en consonancia con la caída de las reservas del Banco Central (ver datos).

¿Cuáles son los principales cambios que hubo si comparamos la deuda pública argentina de principios de la década con la actual?

Como explica Levy Yeyati, no tiene sentido tomar los años 2001 y 2002 como punto inicial de comparación debido a la “sobre apreciación real del tipo de cambio”, y tampoco los años 2003 y 2004 porque la reducción de la deuda fue debido al default, “un mecanismo no asimilable al desendeudamiento”. Por lo tanto, lo más razonable es tomar el indicador de la deuda a partir de 2005, luego del canje.

Un informe del Instituto Argentino de Análisis Fiscal (IARAF) compara la deuda pública argentina entre ese año y 2012. Al actualizar el dato de 2013 con el último informe publicado por el Ministerio de Economía de la Nación a septiembre del año pasado los resultados son:

* Dato hasta el 30-09-2013.

** Deuda Pública Externa: reconoce como acreedores a residentes en el exterior, organismos internacionales, organismos oficiales y privados.

“Hubo tres cambios: se redujo la relación Deuda/PBI, aumentó la participación de la deuda con el propio sector público, y aumentó la deuda en pesos (que es la que está con el sector público)”, resumió Remes Lenicov.

Setton, por su parte, analizó el período 2003-2014 en dos etapas: entre 2003 y 2007, “el pago de deuda se realizaba al existir superávit financiero por parte del Estado nacional. Eso implicaba que la deuda en su conjunto se reducía, debía a los excedentes del sector público”.

“Desde 2008 -diferenció el economista-, junto con la reestatización de las AFJP (las cuales eran importantes poseedoras de títulos públicos), la política fue distinta: se buscó el cambio de acreedor. En ese sentido, se canjeó el pago de títulos de deuda en manos de terceros, por nuevas deudas contraídas con el Banco Central. O sea, se paga y se deja de deber a privados locales y extranjeros, para pasar a deberle al Banco Central. En su conjunto, se logró reducir el peso de la deuda externa que pueda imponer condiciones en su renegociación, por montos relativamente más manejables”.

Miguel Bein, en una entrevista publicada en La Nación, reconoció que el gobierno nacional había logrado “el desendeudamiento más grande de la historia” y señaló: “Lo único que es relevante es el desendeudamiento con el mercado de capitales, no el desendeudamiento interno. La deuda donde hay un riesgo de default, de desestabilización es la deuda que flota en el mercado. La deuda pública interna que el Estado tiene con la ANSES, con el Banco Central, se puede refinanciar”.

El indicador que menciona Bein de deuda pública sólo con privados (es decir, excluyendo aquella deuda del Estado con el Estado y la deuda con organismos multilaterales y bilaterales) pasó de representar el 49,3% en 2005 a 12,2% en septiembre de 2013 (ver datos).

Un informe de la consultora Econométrica calcula para junio de este año que esta relación se ubica en el 11,6% si se considera sólo la deuda performing (la que se paga regularmente), y de 14,6% si se agregan los 15 mil millones que se debería pagar a los bonistas por el fallo Griesa (10 mil ley Nueva York + 5 mil ley europea).

Si se toma, por último, la deuda con privados pero sólo en moneda extranjera, ésta también disminuyó desde 2002, pasando de 96% a 9,4% en septiembre de 2013 (ver datos). Econométrica calcula este indicador a junio de 2014 en un 12,1% del PBI contando el fallo del juez neoyorquino.

IARAF menciona estos vencimientos en dólares (los de los acreedores privados) como los más complejos de cancelar, ya que son “los que marcarían la verdadera necesidad de divisas para poder afrontarlos”. Y, por otra parte, “considera que los vencimientos con los propios organismos estatales (como el BCRA) se refinanciarían en su totalidad, mientras que los de organismos multilaterales si bien se pagan en su totalidad, lo usual es que luego se obtengan préstamos por montos similares a los que vencían”.

Comentarios

Valoramos mucho la opinión de nuestra comunidad de lectores y siempre estamos a favor del debate y del intercambio. Por eso es importante para nosotros generar un espacio de respeto y cuidado, por lo que por favor tené en cuenta que no publicaremos comentarios con insultos, agresiones o mensajes de odio, desinformaciones que pudieran resultar peligrosas para otros, información personal, o promoción o venta de productos.

Muchas gracias