Impuestos: cómo es la estructura impositiva de la Argentina y qué ocurre en otros países

- Un informe del IARAF indica que existen 165 tributos en el país, aunque sólo 12 logran el 91% de la recaudación total.

- La presión tributaria de nuestro país es una de las más altas de América Latina, pero es inferior a la que se registra en muchos países europeos.

- Sin embargo, los especialistas consultados señalan que en la comparación también debe considerarse la contraprestación de los servicios públicos y el nivel de evasión de cada Estado.

El Gobierno nacional anunció el lunes último el pago de un bono de $18 mil para trabajadores informales y de casas particulares, monotributistas y jubilados.

En este contexto, el ministro de Economía de la Nación, Martín Guzmán, aseguró que para financiar este gasto buscará elaborar, junto a empresarios y sindicatos, “un mecanismo que permita poder capturar parte de la renta inesperada, que es producto del shock que produce la guerra”.

La medida generó el rechazo de Juntos por el Cambio. El jefe de Gobierno porteño, Horacio Rodríguez Larreta, sostuvo que “no hay más margen para aumentarles tributos a los que trabajan” y advirtió que su espacio político rechazará un eventual cambio impositivo en el Congreso.

En esta nota te contamos cómo está compuesta la estructura impositiva de la Argentina y cómo se ubica nuestro país en relación a otros estados de América Latina y de Europa.

165 tributos, recaudación concentrada

La estructura impositiva de la Argentina está compuesta por impuestos, tasas y contribuciones. Como se explica en este documento del Instituto Argentino de Análisis Fiscal (IARAF) -dirigido por Nadin Argañaráz, ex subsecretario de Desarrollo en el Ministerio de Hacienda entre 2016 y 2017-, con los impuestos “se grava una manifestación de capacidad contributiva que no precisa ser acompañada de una contraprestación específica por parte del Estado”. Es decir que se aplica según el patrimonio o ganancia de una persona o una empresa, sin que ello implique el acceso a un bien o a un servicio.

En el caso de las tasas y las contribuciones, “la obligación de pago se origina en la prestación estatal de un bien, obra o servicio que beneficia de manera concreta al contribuyente”. Por ejemplo, el pago de la tasa de Alumbrado, Barrido y Limpieza (ABL).

Según datos de la Administración Federal de Ingresos Públicos (AFIP), en 2021 el Estado nacional recaudó $ 11,9 billones, lo que significó un incremento del 10,8% real (descontando el efecto de la inflación) con respecto a 2020. En tanto, de acuerdo con los últimos datos de la Subsecretaría de Ingresos Públicos de la Nación, al tercer trimestre de 2021 las provincias habían recaudado $ 1,6 billones.

El informe del IARAF sostiene que en la Argentina existen actualmente 165 tributos, entre impuestos, contribuciones y tasas que se cobran en todos los niveles del Estado. Es decir, que contempla los tributos nacionales (41), provinciales (26) y locales (98), por lo que no en todos los casos son simultáneos ni recaen sobre una misma persona o una empresa.

Al respecto, Darío Rossignolo -economista de la Universidad Nacional de La Plata (UNLP) especializado en impuestos y políticas fiscales-, dijo a Chequeado que “es habitual que la recaudación esté concentrada en pocos impuestos. Sin embargo -señaló-, en los países de menor nivel de desarrollo las administraciones tributarias son menos eficientes en recaudar, con lo cual existen en esos países mayores impuestos o tasas que compensen las necesidades de gasto”.

Por su parte, Marcelo Rodríguez, tributarista y CEO de MR Consultores, aseguró que “en general los países tienen menos cantidad de impuestos” y que “en la Argentina hay una suerte de anarquía fiscal, porque cada fisco hace lo que puede y el Estado nacional no lo restringe”.

Esta situación provoca, según Rossignolo, que existan en muchos casos tributos “cruzados”: es decir, que un impuesto y una tasa graven la misma actividad. Rodríguez ejemplifica con el caso de Ingresos Brutos: “Cada uno de los eslabones de una cadena de comercialización agrega Ingresos Brutos al precio final, por lo cual los productos tienen una alta carga impositiva”.

El trabajo del IARAF aclara, no obstante, que “la recaudación efectiva se encuentra concentrada en relativamente pocos instrumentos de elevada recaudación”. En efecto, considerando los datos del año 2021, tan sólo 12 impuestos (10 nacionales y los 2 restantes, provincial y municipal), representan el 91% de la recaudación tributaria total.

Es decir que $ 91 de cada $ 100 recaudados surgieron del 7,3% de los tributos relevados, y sólo $ 9 lo hicieron del restante 92,7%.

Presión fiscal comparada

Consultados por Chequeado, tanto Rodríguez como Rossignolo indicaron que la mejor forma de ponderar el peso de los impuestos en un país -y compararlo con otros estados- es a través de la presión fiscal.

Como se explica en esta nota, la presión fiscal es definida como el porcentaje de la recaudación en relación con el Producto Bruto Interno (PBI) de un país.

De acuerdo con el último dato oficial, la presión tributaria de la Argentina en 2020 fue del 29,4%: 24,5% correspondiente a impuestos nacionales y 4,9% a tributos provinciales. Si bien para 2021 aún no hay datos consolidados de la recaudación provincial, la presión fiscal a nivel nacional se elevó 1 punto porcentual, a 25,5%.

El valor de 2020 fue mayor al registrado en 2019, durante el último año de la gestión de Cambiemos (28,2%), pero inferior al 31,5% de 2015, durante la gestión de Cristina Fernández de Kirchner (Frente para la Victoria).

Rossignolo indicó que “la presión tributaria en la Argentina creció en los últimos 2 años en términos del PBI pero sin llegar a los niveles de 2015, estando entre las más altas de América Latina”.

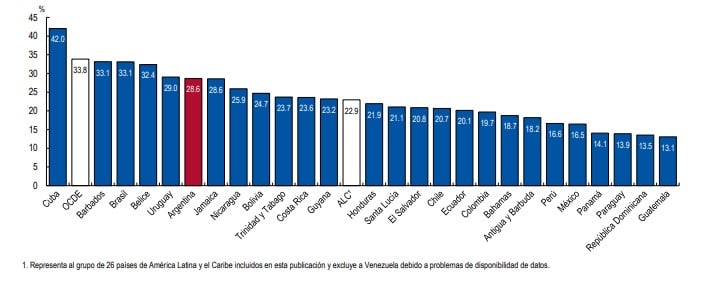

Al respecto, según datos de la Organización para la Cooperación y el Desarrollo Económico (OCDE), en 2019 (última información disponible) nuestro país era el tercero con mayor presión fiscal de América Latina con un 28,6%, debajo de Brasil (33,1%) y Uruguay (29%).

A nivel internacional, en tanto, la Argentina se encontraba lejos de los países con mayor presión fiscal, como Dinamarca (46,6%), Francia (44,9%), Suecia (42,8%) y Bélgica (42,7%).

No obstante, se deben hacer algunas consideraciones a la hora de comparar la presión fiscal entre países. Como se explica en esta nota, un factor relevante es el nivel de servicios que los ciudadanos reciben como contraprestación.

“La presión fiscal en otros países es más alta que en la Argentina, pero en muchos de ellos los contribuyentes no necesitan pagar medicina prepaga, ni educación, ni seguridad privada para acceder a esos servicios”, indicó Rodríguez a Chequeado.

Por otro lado, también es relevante el nivel de evasión de cada país. Como se explica en este documento del IARAF, la medición de la presión fiscal contempla lo recaudado por el Estado (en lo que se denomina presión fiscal efectiva), pero no lo que debería recaudarse si todos los contribuyentes cumplieran con sus obligaciones tributarias.

De este modo, en una economía con menor evasión, la presión fiscal sobre cada uno de quienes efectivamente pagan los impuestos es menor que en otra en donde la evasión es mayor, dado que el peso de los impuestos se reparte entre menos personas. No obstante, como indica el IARAF, “la construcción de este último indicador resulta una tarea mucho más compleja” y no se disponen indicadores de ese tipo para la situación argentina.

El Podcast de Chequeado es un programa diario donde contamos historias con datos. Podés suscribirte en Spotify, Apple Podcasts o Google Podcasts.

Fecha de publicación original: 23/04/2022

Comentarios

Valoramos mucho la opinión de nuestra comunidad de lectores y siempre estamos a favor del debate y del intercambio. Por eso es importante para nosotros generar un espacio de respeto y cuidado, por lo que por favor tené en cuenta que no publicaremos comentarios con insultos, agresiones o mensajes de odio, desinformaciones que pudieran resultar peligrosas para otros, información personal, o promoción o venta de productos.

Muchas gracias