Cómo funciona el sistema de impuestos en la Argentina y qué ocurre en otros países

- En 2022 (último año con datos), existían en la Argentina 148 impuestos, tasas y contribuciones (tributos municipales por la prestación de un servicio, como el ABL). Se trata de tributos nacionales (45), provinciales (25) y locales (78), pero no en todos los casos recaen sobre una misma persona o una misma empresa. Sólo 10 impuestos y tasas recaudaron el 91% del total ese año.

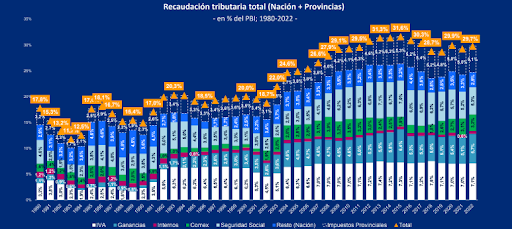

- En 2022, la presión fiscal de la Argentina fue del 29,7% del PBI, según la Dirección Nacional de Investigaciones y Análisis Fiscal del Ministerio de Economía de la Nación. A partir de 1980, el punto más alto se registró en 2014 (31,6%), y el más bajo en 1983 (11,7%).

- Especialistas señalan que el sistema tributario argentino es “ineficiente, inequitativo y regresivo”, y que al tener estas características provoca mayor informalidad laboral, evasión fiscal, aumento de costos y baja de la productividad.

El estado del sistema tributario argentino se metió de lleno en la campaña electoral por las Elecciones 2023 a partir de los dichos del candidato presidencial de La Libertad Avanza, Javier Milei, y de las últimas medidas económicas anunciadas por el ministro de Economía y candidato presidencial de Unión por la Patria, Sergio Massa, respecto al impuesto a las Ganancias y al impuesto al Valor Agregado (IVA).

En esta nota te contamos cómo es la estructura impositiva de la Argentina, cuántos impuestos y tasas (tributos municipales por la prestación de un servicio, como el ABL) están vigentes y cuánto recauda cada uno, qué significan los impuestos “en cascada” y cuál es la presión fiscal de la Argentina y cómo se compara con otros países.

¿Cuáles son las diferencias entre los impuestos, las tasas y las contribuciones?

Como se explica en esta nota, la estructura impositiva de la Argentina está compuesta por impuestos, tasas y contribuciones (tributos municipales por la prestación de un servicio, como el ABL).

El Instituto Argentino de Análisis Fiscal (IARAF) -dirigido por Nadin Argañaraz, ex subsecretario de Desarrollo en el Ministerio de Hacienda entre 2016 y 2017-, indicó en este trabajo que con los impuestos “se grava una manifestación de capacidad contributiva que no precisa ser acompañada de una contraprestación específica por parte del Estado”. Es decir, que se aplica según el patrimonio o ganancia de una persona o una empresa, sin que ello implique para el Estado la prestación de un servicio. Por ejemplo, el impuesto a los Bienes Personales o Ganancias.

En el caso de las tasas, “la obligación de pago se origina en la prestación estatal de un bien, obra o servicio que beneficia de manera concreta al contribuyente”. Por ejemplo, el pago de la tasa de Alumbrado, Barrido y Limpieza (ABL).

Finalmente, una contribución es, según este documento del Ministerio del Interior de la Nación, “un tributo basado en el principio del beneficio: si algún actor económico se beneficia por una acción del Estado, éste último puede cobrar una cierta cantidad de dinero sobre ese beneficio”. Por ejemplo, si un municipio asfalta una calle de tierra, esta obra mejora el valor de las propiedades vecinas, por lo que se les cobra a los propietarios una contribución por ese incremento patrimonial.

¿Cuánto recaudan la Nación y las provincias por los impuestos, tasas y contribuciones?

Según datos del IARAF, en 2022 (último año completo con datos) existían en la Argentina 148 impuestos, tasas y contribuciones. Se trata de tributos nacionales (45), provinciales (25) y locales (78), pero no en todos los casos son imposiciones simultáneas ni recaen sobre una misma persona o una misma empresa.

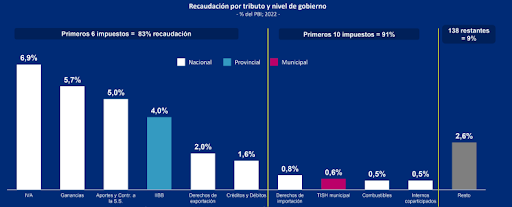

De acuerdo con un análisis de la consultora Invecq -que dirigen los economistas Esteban Domecq y Santiago Bulat- en base a datos de la Dirección Nacional de Investigaciones y Análisis Fiscal del Ministerio de Economía de la Nación, en 2022 el 83% de la recaudación total provino de los 45 impuestos nacionales, mientras que el 17% restante se completó con los tributos provinciales y locales.

Invecq destacó, además, que en 2022 10 impuestos y tasas representan el 91% de la recaudación total de ese año, de los cuales 8 fueron nacionales, uno provincial (Ingresos Brutos -IIBB-) y uno municipal (tasa por Inspección de Seguridad e Higiene).

Fuente: consultora Invecq en base a datos de IARAF.

Según datos de la AFIP, en 2022 la recaudación nacional total fue de $ 19,9 billones, lo que significó un incremento real (es decir, contemplando la inflación) del 5,4% con respecto a 2021. Hasta agosto de 2023, en tanto, el Gobierno nacional lleva recaudados $ 23,6 billones, lo que representa una caída real del 3,8% en relación a igual período de 2022.

En tanto, la Dirección Nacional de Investigaciones y Análisis Fiscal informó que en 2022 los principales impuestos en cuanto a recaudación fueron el IVA (concentró el 23,9% de la recaudación total de los impuestos nacionales, provinciales y locales), seguido por Ganancias (19,3%), aportes a la Seguridad Social (17,7%), Derechos de exportación (6,7%) e Impuesto al cheque (5,5%).

Por su parte, las provincias y la Ciudad de Buenos Aires recaudaron en conjunto casi $ 4,2 billones en 2022, según la Dirección Nacional de Asuntos Provinciales. De ese total, el 58% corresponde a la Provincia de Buenos Aires ($ 1,4 billones) y a la Ciudad de Buenos Aires ($ 1 billón).

Los problemas del sistema impositivo argentino

Darío Rossignolo, economista de la Universidad Nacional de La Plata (UNLP) especializado en impuestos y políticas fiscales, dijo a Chequeado que el sistema tributario argentino “es ineficiente, porque genera multiplicidad de distorsiones, e inequitativo, porque hace que personas con la misma capacidad contributiva paguen distinto”.

En este sentido, Bulat sostuvo en diálogo con este medio que la Argentina posee una “carga tributaria alta y regresiva” que provoca 4 grandes problemas: una mayor informalidad laboral y evasión fiscal, aumento de costos y baja de la productividad, caída de las inversiones y exportaciones y menor eficiencia y equidad tributaria.

“Tenemos impuestos ineficientes y que afectan mucho la competitividad”, sostuvo el economista, al tiempo que consideró que “los malos impuestos están generando efectos adversos en la economía”.

Por su parte, Marcelo Rodríguez, tributarista y CEO de MR Consultores, cuestionó en esta nota la superposición de tributos, al indicar que “en la Argentina hay una suerte de anarquía fiscal, porque cada fisco hace lo que puede y el Estado nacional no lo restringe”.

Esta situación provoca que existan en muchos casos tributos de diferentes jurisdicciones que graven la misma actividad. Bulat lo ejemplificó con el caso de los Ingresos Brutos: “Es un impuesto en cascada, que se aplica sobre todas las etapas del proceso productivo, acumulándose a lo largo de toda la cadena de valor. Por ejemplo, si una persona compra un auto en Córdoba, que tiene partes fabricadas en Santa Fe, que a su vez fueron construidas con piezas de Buenos Aires, cuando la automotriz se lo vende al comprador se paga Ingresos Brutos 3 veces”.

Otra “marca” del sistema tributario argentino son los impuestos temporales que se vuelven permanentes. Los más paradigmáticos son Bienes Personales y el Impuesto al cheque. El primero fue creado en 1991 y originalmente tenía fecha de vencimiento a fines de 1999, pero desde entonces continúa vigente. En tanto, el impuesto a los créditos y débitos (tal el nombre formal del “Impuesto al cheque”) fue creado en marzo de 2001 y originalmente vencía en diciembre de 2002, pero se prorrogó en varias ocasiones hasta finales de 2027.

¿Cuál es la presión fiscal de la Argentina y qué ocurre en otros países?

Como se explica acá, la mejor forma de ponderar el peso de los impuestos en un país -y compararlo con otros estados- es a través de la presión fiscal. Es decir, el porcentaje de la recaudación en relación con el PBI de un país.

De acuerdo con los datos de Invecq en base a estadísticas de la Dirección Nacional de Investigaciones y Análisis Fiscal, en 2022 la presión fiscal de la Argentina fue del 29,7% del PBI. A partir de 1980, el punto más alto se registró en 2014 (31,6%), y el más bajo en 1983 (11,7%). Es decir que la presión fiscal actual es casi 3 veces más alta que entonces.

Fuente: consultora Invecq.

En la comparativa internacional, la presión fiscal de nuestro país se ubicaba en 2021 (último dato disponible) en el puesto 33 entre 66 naciones relevadas por la Organización para la Cooperación y el Desarrollo Económicos (OCDE), con el 29,1%. Encabeza el listado Dinamarca (46,9%), seguida por Francia (45,1%), Austria (43,5%), Italia (43,3%) y Finlandia (43%).

Entre los países de América Latina, la Argentina se encuentra en el segundo lugar detrás de Brasil (33,5%), y superando a Uruguay (26,5%), Bolivia (22,6%), Chile (22,2%), Colombia (19,5%), Ecuador (19,4%), Perú (17,9%), México (16,7%) y Paraguay (14%).

Pero, al momento de comparar la presión fiscal entre países, hay que hacer varias consideraciones. En primer lugar, un factor relevante es el nivel de servicios que los ciudadanos reciben como contraprestación. “La presión fiscal en otros países es más alta que en la Argentina, pero en muchos de ellos los contribuyentes no necesitan pagar medicina prepaga, ni educación, ni seguridad privada para acceder a esos servicios”, indicó Rodríguez a Chequeado.

Por otro lado, también es relevante el nivel de evasión de cada país: la presión fiscal contempla lo recaudado por el Estado, pero no lo que debería recaudarse si todos los contribuyentes cumplieran con sus obligaciones tributarias.

De este modo, en una economía con menor evasión, la presión fiscal sobre cada uno de quienes efectivamente pagan los impuestos es menor que en otra en donde la evasión es mayor, dado que el peso de los impuestos se reparte entre menos personas. No obstante, el modo de poder medir la presión fiscal en blanco no encuentra consensos entre los especialistas.

Este Explicador es parte de un proyecto conjunto entre Chequeado y el Instituto para el Desarrollo Empresarial de la Argentina (IDEA) para contribuir a la calidad de los datos que conforman el debate público.

Fecha de publicación original: 19/09/2023

Comentarios

Valoramos mucho la opinión de nuestra comunidad de lectores y siempre estamos a favor del debate y del intercambio. Por eso es importante para nosotros generar un espacio de respeto y cuidado, por lo que por favor tené en cuenta que no publicaremos comentarios con insultos, agresiones o mensajes de odio, desinformaciones que pudieran resultar peligrosas para otros, información personal, o promoción o venta de productos.

Muchas gracias